Prof. Dr. Reinhard Herzog

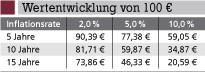

Für Unternehmer ist es wichtig, die inflationären Auswirkungen auf der Kosten- und der Einnahmenseite zu betrachten. Verlaufen diese im Gleichklang, können also höhere Kosten durch höhere Preise kompensiert werden, hält sich der Schrecken in Grenzen. Das größere Augenmerk ist dann auf die Kapitalanlagen zu legen. Was Inflation hier bedeutet, illustriert die unten stehende Tabelle.

Steigen im Unternehmen die Kosten und besteht kaum Spielraum, höhere Preise durchzusetzen, wird es kritisch. In genau dieser Lage befinden sich die Apotheken:

- Fast die Hälfte des gesamten Rohertrags speist sich aus dem Festhonorar von 8,10 € abzüglich ggf. Kassenrabatt. Seit 2004 wurde dieser Betrag nicht erhöht, sondern nur durch den Kassenrabatt einmal mehr und einmal weniger geschmälert. Würde man das Honorar mit dem Verbraucherpreisindex – der von Januar 2004 bis Januar 2011 ziemlich exakt 12% zugelegt hat – dynamisieren, müsste es Anfang 2011 bereits bei 9,07 € liegen, trotz Niedriginflationsphase der vergangenen Jahre.

- Die Preise im freikalkulierten Segment – im Schnitt weniger als 20% des Umsatzes – befinden sich angesichts des Konkurrenzkampfes weiterhin eher im Rückwärtsgang; ein spürbarer Preiserhöhungsspielraum besteht für einen Großteil der Apotheken so lange nicht, wie es noch Kollegen gibt, die sich Sonderpreise „leisten“ können.

- Statistisch steht 1 € Umsatz aus dem freikalkulierten Segment gut 4 € Rx-Umsatz gegenüber. Bei den Roherträgen liegt das Verhältnis bei etwa 1 € zu 3 €. Einbußen durch ausbleibende Honoraranpassungen könnten also nur durch überproportionale Preiserhöhungen im OTC- und Freiwahlbereich ausgeglichen werden. Dabei erfordert jeder durch die Inflation eingebüßte Rx-Rohertragsprozentpunkt im Schnitt einen Preisaufschlag von rund 4% zur Kompensation, mit individuellen Unterschieden. Einer rezeptlastigen Ärztehausapotheke dürfte ein solcher Ausgleich nur schwer gelingen. Centerapotheken, die ähnliche Roherträge aus Barverkäufen wie aus Rezepten ziehen, täten sich leichter, stehen aber ihrerseits oft unter einem hohen Marketing- und Preisdruck, der nennenswerte Preiserhöhungen kaum zulässt.

Die Kostenseite

Hier sehen wir folgende Entwicklungen:

- Die Tariflöhne stiegen von Anfang 2005 bis Anfang 2011 betragsmäßig um etwa 12%. Dass der durchschnittliche Personalkostensatz fast unverändert bei rund 11% vom Umsatz liegt, ist auf die erheblich gestiegenen Umsätze zurückzuführen.

- Bei den Mieten ist die Situation uneinheitlich. Gewerbemieten standen lange unter Druck. Wer hingegen einen streng eins zu eins am Verbraucherpreisindex orientierten Mietvertrag hat, zahlt heute rund 12% mehr als noch Anfang 2004. Insgesamt hat aber die Mietbelastung in Relation zum Umsatz und – abgeschwächt – zum Rohertrag etwas abgenommen.

- Bei den sonstigen Kosten sind die Dienstleistungspreise bislang relativ stabil geblieben, das könnte sich aber rasch ändern. Viele technische Geräte sind eher günstiger geworden. Stark steigend sind jedoch die „Komplexitätskosten“ (administrativer Aufwand!), was aber mit klassischer Inflation wenig zu tun hat.

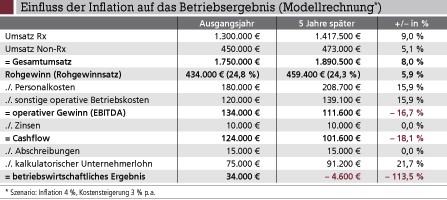

Eine Modellrechnung (siehe Tabelle unten) zeigt, was den Apotheken „blühen“ kann. Das Szenario basiert auf folgenden Randbedingungen: Die Inflationsrate liegt über 5 Jahre bei etwa 4% p.a. Die Rx-Packungszahlen und -preise steigen nur noch um jeweils 1% jährlich, ebenso der Umsatz mit Non-Rx bei hier konstanten Spannen. Personalkosten und operative Betriebskosten legen um 3% p.a. zu. Der kalkulatorische Unternehmerlohn wird mit der Inflationsrate (4%) dynamisiert (d.h. realer „Werterhalt“). Die reduzierten Spannen aufgrund des AMNOG sind bereits berücksichtigt.

Selbst dieses gemäßigte Szenario (die Kosten steigen geringer als die Inflation) führt zu negativen betriebswirtschaftlichen Ergebnissen. Kommen Löhne, Sachkosten und Zinsen noch stärker „ins Laufen“, drohen weit höhere Gewinnerosionen. Das Hauptproblem: die reglementierte Vergütung!

Vermögen sichern mit Sachwerten?

Sachwerte wie Immobilien, Edelmetalle sowie teilweise Aktien versprechen, der Fels in der Brandung zu sein. Doch im Detail ist es nicht ganz so einfach: Auch mit Sachwertinvestitionen kann man Fehler machen, deren Konsequenzen schlimmer als die inflationäre Schmälerung des Geldvermögens sind.

Der „Klassiker“ Wohneigentum wird stets mit starken Argumenten empfohlen. Wirklich? Ein Wertzuwachs, zumindest ein realer Werterhalt ist nur zu erwarten, falls in der betreffenden Region auch künftig eine hohe Nachfrage nach vergleichbaren Objekten besteht. In attraktiven Gegenden mit guter Wirtschafts- und demografischer Perspektive trifft dies zu – in vielen Randlagen aber eben nicht. Wie ein Damoklesschwert hängt zudem der Modernisierungsbedarf (Stichwort Klimaschutz!) über der Immobilienbranche. Im Extremszenario kann dies den privaten Immobilienbesitz hochgradig entwerten bzw. regulatorisch und technisch so überfrachten, dass heutige Wertmaßstäbe auf sehr wackligen Füßen stehen. Wohneigentum ist sicher etwas Erstrebenswertes, ein Ruhekissen ist es nicht mehr: Die Stichworte demografischer Wandel (Nachfragestruktur!), Klimaschutz und die rasanten Entwicklungen in der Gebäudetechnik mögen genügen.

Apothekenräume kaufen – ein erwägenswerter Gedanke, falls die Grundvoraussetzungen zutreffen: Die Apotheke hat an dem Standort auf längere Zeit eine Zukunft und das Umfeld befindet sich nicht auf dem „absteigenden Ast“. Weiterhin sind die Rahmenbedingungen günstig, neben dem Preis ist das die Gebäudesubstanz inklusive aller möglichen Auflagen, die z.B. seitens der Gemeinde auf dem Anwesen lasten bzw. künftig lasten könnten. Denken Sie immer daran: Eigentum verpflichtet. Falls es sich noch um Teileigentum handelt, sind Sie zudem weitaus weniger frei, als Sie vielleicht denken – Sie sind in einer Eigentümergesellschaft quasi gefangen. Und eine Immobilie heißt nicht umsonst so: immobil. Sie binden viel Kapital (was an anderer Stelle, unternehmerisch eingesetzt, rentabler arbeiten könnte) und haben womöglich hohe laufende Unterhalts- und Sanierungskosten. Das alles ist nur sinnvoll, wenn der Standort und die langfristige Perspektive stimmen – dann können eigene Räume aber wirklich eine beruhigende Sicherheit darstellen.

Immobilien als Kapitalanlage sind gleichfalls ein Klassiker, gerade unter Heilberuflern. Vieles bereits Gesagte gilt hier ebenso, oft in verschärfter Form. Unter dem Aspekt der Inflation ist zu bedenken, ob die Mieten zumindest annähernd inflationsgerecht angepasst werden können. Bei Wohnungen vereiteln Mietspiegel dies vielfach, bei Gewerbeimmobilien erlaubt eine Indexmiete dies problemlos. Nur – schnüren Sie bei „galoppierender Inflation“ von z.B. 5% oder mehr mit entsprechenden Mieterhöhungen Ihrem Mieter die Luft ab? Kann dieser dann überhaupt noch existieren?

Wer also meint, mit vermieteten Immobilien der Inflation ein Schnippchen schlagen zu können, kann böse danebenliegen – vor allem, wenn er hohe Kredite aufgenommen hat. Der Kapitaldienst drückt, die Mieten können nicht adäquat angehoben werden oder es drohen gar Leerstände. Wehe, wenn dann noch eine Sanierung ansteht. Sie können diese Risiken minimieren, aber nur, wenn Sie die kritischen Punkte selbst im Blick haben und sich nicht zu sehr auf Fremde verlassen.

Gold als Ersatzgeld

Ein paar Goldmünzen, etwas Silber oder Platin als „Reservewährung“ mögen sinnvoll sein, aber klein gestückelt, damit Sie diese im „Worst Case“ tatsächlich als Ersatzgeld nutzen können (da sind 1-kg-Barren doch unpraktisch). Als ernsthafte langfristige Wertanlage sind Edelmetalle aber höchst spekulativ, zumal auf heutigem Preisniveau. Denn viele Edelmetallpreise sind politische Preise, durch Spekulanten verfälscht.

Für denjenigen, der etwas mehr auf der hohen Kante hat und zudem bereit ist, intensive Vor-Ort-Recherchen zu betreiben, sind Landflächen der Geheimtipp schlechthin – und das wird von vielen sehr wohlhabenden Investoren schon seit Jahren verfolgt (vor allem in Übersee). Ein Spezialthema für sich, aber es lohnt sich, danach zu „graben“...

Aktien: lukrative Arbeit

Trotz vielfach schlechter Presse sind Aktien eine der attraktivsten Formen der Geldanlage für denjenigen, der bereit ist, in die Tiefen der Wirtschaftswelt abzutauchen und sich mit Firmen intensiv zu beschäftigen. Gerade hier gilt: Von nichts kommt nichts, Geldverdienen mit Geld ist harte Arbeit – aber eine durchaus lukrative! Egal, welche Zeiten herrschen – Geld verdient wird irgendwo auf der Welt immer. Und mit Aktien werden Sie schließlich Teilhaber an Unternehmenswerten, was rein sachlogisch schon einmal besser ist als das Vertrauen auf Papiergeld...

Dr. Reinhard Herzog,

Apotheker, 72076 Tübingen,

E-Mail: Heilpharm.andmore@t-online.de

Checkliste

| Ein Excel-Rechenblatt zur individuellen Kalkulation von Betriebsszenarien finden Sie hier |

Aktueller Wirtschaftsdienst für Apotheker 2011; 36(06):5-5