Die Zeiten, in denen Geld quasi nichts kostete, sind erst einmal vorbei. Zinsen sind wieder ein Faktor, den es zu beachten gilt – gerade bei Liquiditäts-Engpässen. Lohnenswert sind eine schnellere Tilgung von Krediten, soweit das die Liquiditätsreserven hergeben, sowie ein konsequentes Zahlungstermin-Management.

Liquidität geht vor Rentabilität – das gilt insbesondere in Zeiten steigender Zinsen.

Zinsen spielten die letzten Jahre nur noch eine untergeordnete Rolle – sowohl auf der Haben- als auf der Soll-Seite. Das hat sich geändert. In der Rückschau – vor der im Gefolge der Finanzkrise 2008 einsetzenden Niedrigzinsphase und „finanziellen Repression“ mit Minuszinsen – war es allerdings nicht ungewöhnlich, dass Zinszahlungen etwa 1% vom Umsatz ausmachten. Für eine heutige, durchschnittliche Apotheke wären das etwa 35.000 €. Zu 5% Zinsen lassen sich damit 700.000 € finanzieren. Dagegen wären mit 35.000 € nur 280.000 € zu Kontokorrentzinsen von angenommen 12,5% finanzierbar. Packt man diesen Kontokorrentkredit in ein langfristig laufendes Darlehen (Umschuldung) zu ebenjenen 5%, spart man rund 1.750 € monatlich. Zwar ist es ein gewisser Trost, dass es nach Steuern im Spitzensteuerbereich nur rund 1.000 € netto sind – aber auch das ist eine Menge Geld.

Kontokorrentzinsen waren noch nie billig. Inzwischen werden gern Werte von 12% bis 15% für einen Kontokorrent im Rahmen der vereinbarten Kreditlinien aufgerufen, und nochmals deutlich höhere Werte bei geduldeter Überziehung. Einstellige Werte sind kaum mehr möglich. Die Banken selbst bekommen inzwischen wieder 4% Zinsen auf Jahresbasis. für die Geldanlage über Nacht bei der EZB (Einlagefazilität), und es werden 4,75% p.a. bei Ausleihung über Nacht (Refinanzierungsfazilität) fällig. Vor nicht allzu langer Zeit mussten Banken für das Parken von Geld bei der EZB sogar noch zuzahlen (Negativzins). Es verwundert daher nicht, dass die am leichtesten zu erwirtschaftenden Zinsen – nämlich Überziehungszinsen – entsprechend um 5 Prozentpunkte und mehr nach oben angepasst wurden. Schneller können Banken Geld nicht verdienen. Börsennotierte Bankaktien haben ihre Tiefstkurse verlassen, seit Zinsmargen wieder steigen.

Was tun mit Investitionen?

Bei langfristigen Investitionen spielen Zinsen wieder eine wichtigere Rolle. Je länger die Kreditlaufzeit, umso höher die Zinslast. Bei 5% Zinsen und einem Tilgungsdarlehen (gleichmäßige Tilgungsraten, dementsprechend fallende Zinszahlungen) bezahlen Sie bei einer Laufzeit von 20 Jahren noch einmal die Hälfte obenauf für Zinsen vor Steuern. Bei 10% Zins p.a. würden Sie das Objekt doppelt bezahlen – die eine Hälfte für die Tilgung, die andere für Zinsen. Bei 2,5% p.a. zahlen Sie dagegen „nur“ das 1,25-Fache.

Die naheliegende Lösung lautet (neben einem Verzicht auf die Anschaffung): Schneller tilgen! Das muss man natürlich liquiditätsmäßig leisten können. Die Alternative, den Kredit zu strecken und die gewonnene Liquidität in rentablere, private Kapitalanlagen zu stecken, wird in der gegenwärtigen Zeit schwieriger. Wenn Sie 5% Zins an die Bank zahlen, sagen wir 1.000 € für 20.000 € (Rest-)Schulden, dann kosten diese netto nach Steuern (Spitzensteuersatz von rund 45%) etwa 550 €. Das entspricht 2,75% Netto-Zinssatz. Erzielen Sie 1.000 € an Kapitalerträgen, bleiben davon regelhaft etwa 736 € (25% Abgeltungsteuer plus 5,5% Solidaritätszuschlag = 26,375% Abzug, bzw. es verbleiben etwa 73,6%). Das lohnt, wenn Sie mehr als 3,75% an Kapitalerträgen vor Steuern erzielen (2,75% Nettozins bei der Bank / 0,736 Nettoquote bei der Kapitalanlage). Im Moment ist dies mit festverzinslichen Papieren nur knapp zu übertreffen (und Fragezeichen für die Zukunft). Am Aktienmarkt winken zumindest auf längere Sicht erheblich höhere Renditen – wenn man sich damit befasst und risikobereit ist. Für die meisten bleibt es also dabei: Schneller tilgen, um Zinsen zu sparen – und nebenbei die Anschaffungskosten noch gründlicher zu hinterfragen.

Kurzfristige Finanzierung

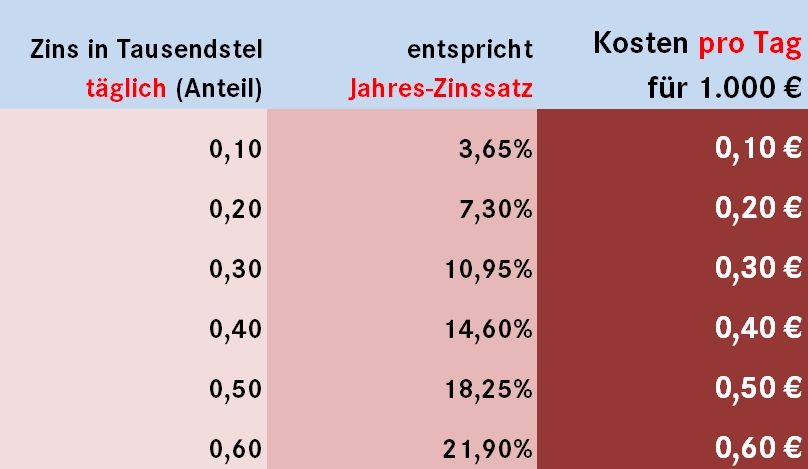

In den Kontokorrent zu rutschen, kostet jetzt noch mehr. Rechnen wir das einmal auf Tagesbasis herunter. Hierzu rechnen wir mit Zinsanteilen in Tausendstel. 0,3 Tausendstel bedeuten bei z.B. 15.000 € „Miesen“ 4,50 € Zinsen - pro Tag! Die Abbildung zeigt einige Werte.

Abbildung 1: Was kostet ein Kredit auf Tagesbasis – ausgedrückt in Tausendstel vom jeweiligen Kreditbetrag bzw. absolut je 1.000 € Kreditbetrag?

Es lohnt also, den Kontostand zu optimieren und nicht leichtfertig ins Minus rutschen zu lassen. Aber es ist eine Gegenrechnung mit den wesentlichen Randbedingungen „Zahlungstermine Rechenzentrum“, „Abbuchung Großhandel“, „alle sonstigen Ab-/Zubuchungen“ sowie „Zinskonditionen der Bank“. Da Geld für alle Kreditnehmer wieder teurer geworden ist, ist der Großhandel an früherer und das Rechenzentrum an späterer Zahlung interessiert.

Nehmen wir an, der Großhandel kann sich selbst zu 0,15 Tausendstel pro Tag (= rund 5,5% Jahreszins) refinanzieren. Alle 30 Tage die gesamte Monatsrechnung einzuziehen, kommt einer Kreditierung des durchschnittlich halben Rechnungsbetrages bei gleichmäßiger täglicher Bestellweise gleich. 1.000 € Zahlbetrag kosten den Großhandel insoweit 2,25 € (500 € / 1.000 x 0,15 Tausendstel x 30 Tage). Bei einer Dekadenzahlung alle 10 Tage reduziert sich das auf ein Drittel (0,75 €). Die Differenz von 1,5 Tausendstel bzw. 0,15% könnte der Großhandel insoweit als Vorteil in Form höherer Skonti ausreichen. Praktisch kommt noch zum Tragen, dass Skonti nur auf Rx-Artikel ohne Hochpreiser und Ausschlüsse gewährt werden – Vorteil Großhandel. Inwieweit dieser Skontovorteil aber in der Apotheke wirksam wird, hängt davon ab, inwieweit diese ihrerseits Finanzierungskosten (v.a. Kontokorrentzinsen) zu tragen hat, sprich, wie lange und wie hoch man ins (teure) Minus gerät. Das wird durch weitere Ab- und Zubuchungen auf das Geschäftskonto für den allfälligen Geschäftsbetrieb überlagert. Insoweit ist die Frage Einmal- oder Dekadenzahlung beim Großhandel nicht allgemeingültig zu beantworten, sondern nur auf Grundlage einer individuellen Zahlungsfluss-Rechnung.

Was nun?

Allgemein gilt seit jeher, das Minus möglichst gering zu halten, und zwar vorrangig den tageweise kumulierten Minusbetrag im Monat. Die Belastung mit Zinsen erfolgt ja tagesgenau.

Ein weiterer Ansatzpunkt ist das Zahlungstermin-Management. Das beginnt bei der eigenen Rechnungsstellung samt Zahlungsfristen und Mahnwesen. Bei eigenen Überweisungen sollte man gezielt die Möglichkeit der Terminüberweisung nutzen und Toleranzfristen ausnutzen. Zudem ist wieder vermehrt auf Skonti (v.a. bei Direktbestellungen) zu achten, welche der Zinslogik folgend ebenfalls nach oben gehen sollten; praktisch hinken sie aber hinterher, denn wer reicht mehr aus als nötig?

Am Ende ist Cash wieder Trumpf. Dumm nur, dass die Zeiten gar nicht danach sind. Doch wer umsichtig agiert und nicht gerade vom Markt abgehängt wird, kann immer noch die größten finanziellen Untiefen vermeiden.

Prof. Dr. Reinhard Herzog

Apotheker

Apothekenexperte, Fachautor und seit 1993 Lehrbeauftragter an der FH Sigmaringen im Studiengang Pharmatechnik – und dort seit 2020 Honorarprofessor. Herausgeber und langjähriger Autor des AWA.