Helmut Lehr

Der Fiskus beteiligt sich seit dem letzten Jahr mit bis zu 40.000 € an energetischen Sanierungen von selbstgenutzten Wohngebäuden (§35c Einkommensteuergesetz, EStG). Diesen neuen Steuerbonus können Sie verteilt über drei Jahre geltend machen:

- In den ersten beiden Jahren bekommen Sie jeweils 7% und

- im dritten Jahr immerhin noch 6%

der begünstigten Aufwendungen von maximal 200.000 € (vgl. AWA 23/2019 und AWA 19/2020).

Hinweis: Wie der Steuerbonus aus seiner Sicht genau funktionieren soll, hat das Bundesfinanzministerium nun in einem 23 Seiten starken Anwendungsschreiben mit umfassenden Anlagen erläutert (Schreiben vom 14.01.2021, Aktenzeichen: IV C 1 – S 2296-c/20/10004 :006).

Begünstigte Objekte

Grundsätzlich sind Sanierungsmaßnahmen im selbstgenutzten (eigenen) Wohnhaus bzw. in der Eigentumswohnung begünstigt, wenn das Objekt älter als zehn Jahre ist. Die Finanzverwaltung stellt dabei – im Zweifel taggenau – auf den Beginn der Gebäudeerrichtung (Bauantrag maßgebend!) und den Beginn der Sanierungsmaßnahme(n) ab.

Beispiel

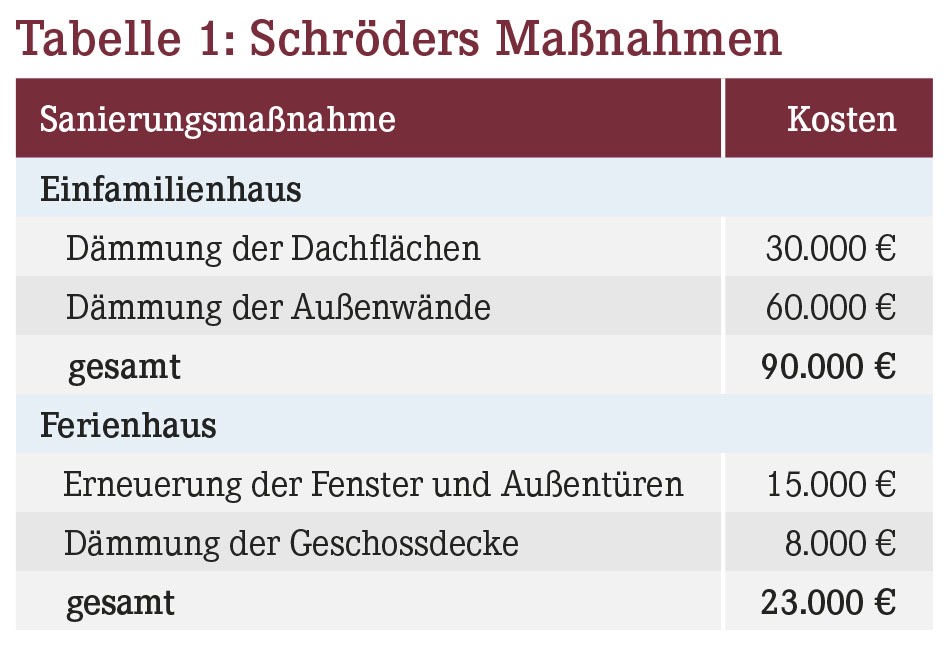

Apothekerin Schröder bewohnt mit ihrer Familie ein 1980 errichtetes eigenes Einfamilienhaus in Mainz. Darüber hinaus nutzt die Familie an einigen Wochenenden ihr 20 Jahre altes Ferienhaus im Sauerland (ausschließlich zu eigenen Wohnzwecken). Im Jahr 2021 lässt Schröder einige Sanierungsmaßnahmen durchführen. Die Kosten sind in Tabelle 1 aufgeführt.

Schröder kann den Steuerbonus für beide Objekte geltend machen. Dies setzt allerdings voraus, dass die Familie nicht nur das eigene Einfamilienhaus, sondern auch das Ferienhaus ausschließlich zu eigenen Wohnzwecken nutzt. Eine kurzfristige Vermietung an Fremde wäre "schädlich".

Da die jeweilige Höchstgrenze von 200.000 € nicht erreicht wird, bekommt Schröder für 2021 zunächst direkte Steuerermäßigungen von 6.300 € (7% von 90.000 €) sowie 1.610 € (7% von 23.000 €), also insgesamt 7.910 €. Den gleichen Betrag kann sie für 2022 geltend machen. 2023 sind es dann "nur noch" 5.400 € (6% von 90.000 €) plus 1.380 € (6% von 23.000 €), also 6.780 €.

Hinweis: Der eingangs genannte Förderhöchstbetrag von 40.000 € steht Ihnen für jedes förderfähige Objekt (hier also: Einfamilienhaus und Ferienhaus) zu.

Leerstand problematisch?

Weil der Steuerbonus nur für eigengenutzte Objekte greift, stellt sich die Frage, was bei leerstehenden Objekten gilt. Grundsätzlich vertritt die Finanzverwaltung die Auffassung, dass das Bereithalten einer tatsächlich leerstehenden Wohnung nicht begünstigt ist.

Der Leerstand ist allerdings dann unproblematisch, wenn er mit der bevorstehenden Nutzung des Gebäudes zusammenhängt. Das ist der Fall, wenn die energetischen Sanierungsmaßnahmen unmittelbar vor dem Einzug in das Objekt durchgeführt werden (z.B. zwischen Erwerb und Einzug). Das gilt laut Finanzverwaltung auch für mehrjährige Sanierungsmaßnahmen – sofern der Leerstandszeitraum zwischen dem Beginn der Maßnahme und dem Einzug eben durch die Gesamtbaumaßnahme bedingt ist.

Hinweis: Der zwischenzeitliche Leerstand eines Ferienhauses ist ebenfalls unproblematisch. Entscheidend auch hier: Die Familie nutzt das Haus ausschließlich zu eigenen Wohnzwecken.

Was gilt für Arbeitszimmer und Fotovoltaikanlagen?

Wenn Sie Teile Ihrer Wohnung nicht zu Wohnzwecken, sondern beispielsweise als Arbeitszimmer nutzen, können Sie die Steuerermäßigung dennoch beanspruchen. Allerdings müssen Sie die Aufwendungen dann um den Anteil reduzieren, der auf das Arbeitszimmer entfällt. Sofern sich die Maßnahmen nicht konkret einem einzelnen Raum zuordnen lassen, ist nach dem Verhältnis der Nutzflächen zu kürzen.

Haben Sie auf Ihrem Dach eine Fotovoltaikanlage installiert? Dann erzielen Sie damit womöglich gewerbliche Einkünfte, wenn Sie Strom ins Netz einspeisen. Das Bundesfinanzministerium hat erfreulicherweise klargestellt, dass Ihr Wohnhaus dadurch dennoch begünstigt bleibt.

Hinweis: Führen Sie im Zuge der Fotovoltaikanlageninstallation auch begünstigte energetische Dachsanierungsmaßnahmen aus, sind die Aufwendungen eigentlich gemischt veranlasst. Denn schließlich wurden sie auch wegen der Anlageninstallation notwendig. Nach Ansicht der Finanzverwaltung gibt es für diese Fälle allerdings keinen geeigneten Aufteilungsmaßstab, sodass die Kosten vollumfänglich nach §35c EStG begünstigt sind.

Service

Aktueller Wirtschaftsdienst für Apotheker 2021; 46(04):16-16